Суммы основной и дополнительной заработной. Дополнительная заработная плата — что это такое и какие выплаты включает

Зарплата – это вознаграждение за труд, основной, но не единственный источник дохода служащих. Кроме оклада, они также могут получать материальную помощь в виде путевки на лечение и отдых, медицинские услуги, дивиденды по акциям и т. д. Детальнее о том, что представляет собой основная и дополнительная заработная плата, как они рассчитываются и от чего зависят, читайте далее.

История происхождения термина

Слово «зарплата» первоначально обозначало соль – продукт, производство которого контролировалась государством. Его получали лица, находящиеся на царской службе. В Риме и средневековой Европе люди преимущественно там и работали. В период революции появилось большое количество новых профессий, но вознаграждение даже таких специалистам выплачивалось по результатам труда за сутки. С появлением крупных корпораций в XIX-XX веках произошло резкое увеличение количества персонала. Тогда же труд начали оплачивать в виде фиксированной ставки. Сегодня оклад является частью гонорара наряду с льготами, надбавками и премиями.

Факторы

На уровень основной и дополнительной заработной платы влияют:

- Цена, которая уплачивается за средства обеспечения трудоспособности (удовлетворение потребностей сотрудников). Она зависит от уровня благосостояния, традиций и т. д.

- Квалификация персонала.

- Условия труда. За труд в тяжелых и вредных условиях человек должен получать компенсацию.

- Производительность. С ростом продуктивности дополнительная заработная плата рабочих повышается, так как сотрудник изготавливает большее количество продукции нужного качества. Но увеличение оклада должно происходить так, чтобы весь «выигрыш» не направлялся на оплату дохода.

- Конъюнктура рынка – это соотношение спроса на персонал со степенью конкуренции между претендентами.

- Результаты деятельности организации. Получение прибыли позволяет руководству выплачивать премии, что сказывается на общем уровне дохода.

- Кадровая политика. Повышение квалификации, продвижение по карьерное лестнице, проявление творческой активности должно поощряться и отображаться в денежном вознаграждении.

- Степень обобществления. Часть суммы оклада направляется на уплату налогов, отчисления государству. Чем больше эти обязательные платежи, тем меньше средств остается у работника.

Виды

Государство регулирует минимальный размер зарплаты (МРОТ). Это социальная гарантия, которая является обязательной на территории страны для предприятий всех форм собственности.

Средняя зарплата – это показатель, который характеризует размер начисленного оклада на одного сотрудника. Он калькулируется путем деления суммы, подготовленной к выплате, на среднюю численность персонала.

Существует также деление на номинальную и реальную зарплаты. Первая представляет собой выплаченную сумму, а вторая – количество товаров, которые человек может приобрести за полученные деньги. Иными словами, это потребительская корзина.

Структура

Вознаграждение за труд состоит из основного и дополнительного окладов. Рассмотрим их детальнее.

1. Дополнительная заработная плата – денежное вознаграждение за усилия, приложенные свыше установленных норм (изобретательность, уникальные условия труда и т. д.). Она включает надбавки, доплаты, компенсационные выплаты, предусмотренные законодательством. Виды дополнительной заработной платы:

К дополнительной заработной плате относятся также премии по итогам хозяйственной деятельности организации. Они выплачиваются из нераспределенной прибыли. Их размер устанавливается руководством индивидуально для каждого сотрудника в зависимости от его успехов, вклада в результаты работы, стажа и других условий.

2. Основной оклад – вознаграждение, которое выплачивается в соответствии с нормами (времени, обслуживания, выработки) по трудовому договору. Он входит в составе себестоимости изготовленной продукции, начисляется за отработанное время и включает:

- оплату по тарифам и окладам;

- компенсационные суммы;

- надбавки.

Формы оплаты труда

Повременная. Сотрудник получает вознаграждение за определенное количество часов работы независимо от объема выполненных услуг. Сумму денег к оплате определяют умножением тарифной ставки на затраченное время труда. Если используется повременно-премиальная система, то к окладу добавляют премию в определенном соотношении. Сумма к оплате рассчитывается исходя из данных табеля учета рабочего времени.

Прямая система. Начисление дополнительной заработной платы происходит на основании данных о количестве единиц изготовленной продукции по действующим расценкам. Если предусмотрено премирование за перевыполнение нормы выработки с достижением нужных показателей качества (отсутствием брака, рекламаций и т. п.), то применяется сдельно-премиальная система. При сдельно-прогрессивной схеме оплата повышается за выработку. Если используется косвенно-сдельная система, заработок комплектовщиков, наладчиков, помощников мастеров рассчитывается в процентном соотношении к окладу основных рабочих участка.

Аккордная форма. Она предусматривает калькуляцию оклада за выполнение определенных заданий.

Документооборот

Для корректного начисления окладов все отклонения от базовых условий труда должны быть надлежащим образом оформлены. Они оплачиваются дополнительно к существующим расценкам и оформляются такими документами:

- Дополнительные операции – нарядом на сдельную работу (он обозначается яркой чертой по диагонали).

- Отклонения от базовых условий – листком на доплату, в котором указывается номер наряда, содержание операции, расценки на всю бригаду.

Нюансы оплат

Простой не по вине сотрудника оформляется служебным листом с одноименным названием. В нем указывается причина, виновники, продолжительность, ставка. Если простой случился не по вине работника, то это время оплачивается в размере 2/3 оклада. В остальных случаях компенсация не предусмотрена.

Если обнаружен брак, то есть несоответствие деталей и узлов установленным стандартам, то наличие или отсутствие выплаты зависит от причин его образования. Согласно ст. 156 ТК РФ, изделие, испорченное не по вине сотрудника, оплачивается в размере 77 % ставки. Частичный брак компенсируется в зависимости от степени готовности изделия. Если сбой произошел по вине рабочего, то выплата не осуществляется.

Дополнительная заработная плата в ночное время (то есть с 22:00 до 6:00) калькулируется на основании информации из табеля учета и выплачивается:

- повременщикам – в размере 16 % роста ставки дневного часа;

- сдельщикам – в пределах 16 % или 20 % тарифной ставки.

Размер дополнительной заработной платы в сверхурочное время также калькулируется исходя из данных табеля. Первые два часа оплачиваются в полуторном размере, последующие – в двойном. Сверхурочные не должны превышать для отдельного сотрудника 120 часов за календарный год. По согласованию с руководством такая работа может компенсироваться увеличением дополнительного времени отдыха.

Коэффициент дополнительной заработной платы в праздничные дни соответствует двукратному размеру часовой (дневной) ставки, расценки. По желанию сотрудника вознаграждение можно обменять на дополнительный день отдыха.

Оплата труда несовершеннолетних лиц осуществляется по установленным расценкам, а студентов и школьников – пропорционально отработанному времени. Руководитель может также осуществлять оплаты за счет собственных средств до уровня тарифной ставки.

Дополнительная заработная плата производственных рабочих, которые трудятся в тяжелых условиях, государством не регулируется. Расчет производится на основании коллективного договора. Конкретные суммы определяются по результатам аттестации мест трудящихся. Она осуществляется путем сравнения замеров уровней производственной среды с определенными параметрами опасности. Результаты анализа отражаются в карте с информацией об условиях труда.

Денежное вознаграждение за перерывы в работе кормящих мам, у которых есть дети в возрасте до 1,5 лет, осуществляется в половине дневной ставки (при повременной оплате) или в размере сдельного заработка. Дополнительно потраченное время зачисляется в счет рабочего.

Компенсацию за выполнения общественных и гособязанностей лица получают в размере среднего заработок по месту работы. Вот так происходит расчет дополнительной заработной платы всех видов.

Компенсация отдыха

Официально трудоустроенным лицам ежегодно предоставляются отпуска. Право на их использование возникает после полугода непрерывной работы. В некоторых случаях отпуск может быть предоставлен до этого времени, последующие – четко по графику. Основанием для расчета является приказ с указанием данных сотрудника и продолжительности перерыва, которая на законодательном уровне составляет минимум 28 календарных дней.

Расчет дополнительной заработной платы осуществляется исходя из средних окладов и количества дней. Для калькуляции используется период в три календарных месяца, которые предшествуют началу отпуска. Из расчетного периода исключаются такое время и суммы:

Если в расчетном периоде произошло изменение тарифных ставок на предприятии, то оклад сотрудника должен корректироваться соответствующим образом. Перерасчет осуществляется по-разному:

- если изменения затронули расчетный период, то корректируются ставки;

- если оклад был увеличен до начала отпуска, то повышается средняя зарплата;

- условия поменялись во время отпуска – корректируется только часть зарплаты, которая попадает на период изменений.

Обмен отпуска на денежное вознаграждение допускается только в части, превышающей 28 дней (ст. 126 ТК РФ). Если сотрудник увольняется, ему начисляется компенсация за неиспользованное время отпуска. Дополнительная заработная плата калькулируется исходя из среднедневного оклада. По уважительным причинам сотрудник может быть отправлен в отпуск без сохранения зарплаты на индивидуально рассмотренный срок.

Работник организации получил отпуск с 20.10 на 28 дней. В июле и августе его заработок составил 5 тыс. руб., ежемесячная премия – 2 тыс. руб., квартальное вознаграждение – 4 тыс. руб. В расчетах будет использовано среднемесячное число дней в календаре – 29,6.

Сначала нужно определить размер премиальных выплат. Они учитываются не более одной за каждый показатель. Поэтому в расчет можно включить все три штуки. Квартальная премия учитывается полностью.

Годовое вознаграждение: 4 × 3: 12 = 1 тыс. руб.

Сумма премиальных: (2 × 3) + 4 + 1= 11 тыс. руб.

Дополнительная заработная плата составляет: (15 + 11) : 3: 29,6 × 28 = 8198,12 руб.

Командировка

Менеджер находился в командировке 3 дня. Его оклад за расчетный период составил 23 тысячи рублей, надбавка за совмещение – 30 %, премия - 15 %. Количество отработанных дней – 247. Общая сумма, подлежащая выплате, составит: (23 + 23 × 30 %) × 12 + 23 × 15% = 362 250 руб.

Средняя оплата труда: 362 250 рублей: 247 дней = 1 467 руб. – эта сумма полагается сотруднику за день.

Командировочные: 1 467 × 3 = 4 399,80 руб.

Возьмем условия предыдущего примера и рассчитаем объем выплаты за 28 дней.

Общая сумма выплаты остается прежней – 362,25 тысяч руб.

Средний заработок: 362 250: (29,6: 12) = 1468,3 тысяч руб.

Отпускные: 1468,3 × 28 = 41112,40 руб.

Проводки

Все операции по учету расчетов с сотрудниками отражаются на счете 70 «Расчеты с персоналом». Он пассивный: по кредиту показываются все начисления, а по дебету – удержания. Сальдо отображает задолженность организации перед персоналом. Источниками выплаты дополнительной заработной платы являются:

1. Отнесения на себестоимость продукции:

- Дт 20, 23, 25, 26 (основное, вспомогательное производство, общепроизводственные, общехозяйственные затраты) и счета других издержек (29, 44). По КТ отображается счет 70.

- Начисления за труд, связанный с приобретением запасов, ликвидацией имущества, осуществлением вложений капитала отражают проводкой Дт 08 (10, 91, 15, 11) Кт 70.

- На предприятиях с сезонной работой отпуска предоставляются неравномерно. В таких условиях себестоимость продукции калькулируется иным способом. Суммы на издержки списываются равномерно в течение года, независимо от месяца их выплаты. Так создается резерв для выплаты отпусков. Эти цифры отображаются на счетах ДТ 20, 26, 25, 23 КТ 96 «Резервы будущих расходов». Затем они списываются в КТ 70.

2. За счет собственных средств

Процент дополнительной заработной платы может выплачиваться с нераспределенной прибыли (ДТ 91 КТ 70) или доходов от участия в капитале (ДТ 84 КТ 70).

3. За счет средств Фонда соцстрахования (ДТ 69 КТ 70).

Во всех названых случаях счет 70 дебетуется с:

Тринадцатая зарплата

Это премия, которая выплачивается сотрудникам по итогам года. Она может быть оформлена как материальная помощь. Если премия предусмотрена трудовым договором, то все расходы уменьшают базу расчета налога на прибыль (НПП). Но с них придется заплатить ЕСН, а также взносы в пенсионный фонд. Не оговоренные трудовым договором премии не уменьшают базу расчета НПП, не облагаются ЕСН. Но в таком случае лучше выдать сотруднику материальную помощь. Законодательно оговорена сумма средств, которая не облагается налогами. Ее целесообразно выдавать, если:

- предприятие рассчитывает ЕСН по предельной ставке;

- у организации нет облагаемого налогом чистого дохода.

В первом случае предприятию нужно будет заплатить больше НПП, сэкономив на ЕСН. В любом случае общая сумма отчислений будет меньше, чем при оформлении премий.

Больничные

При выплате компенсации по листкам временной нетрудоспособности основная часть расходов ложится на Фонд социального страхования (ФСС). За счет средств работодателя оплачиваются только первые три дня. Размер выплаты зависит от стажа:

- менее 5 лет – 60 % от средней зарплаты;

- 5-8 лет – 80 %;

- от 8 лет – 100 %.

Полная компенсация больничного полагается:

- ветеранам ВОВ;

- трудящимся с профзаболеваниями;

- инвалидам;

- лицам, находящимся в отпуске по БиР;

- сотрудникам с тремя и более несовершеннолетними детьми.

Норматив

Во времена централизованной экономики дополнительная заработная плата просчитывалась по сложным формулам. Теперь ее размер калькулируется в процентном соотношении к основной. Базой для расчетов служат данные о выплатах за предыдущие периоды, которые должны быть откорректированы с небольшими изменениями.

Норматив (N) рассчитывается путем деления всех доплат (ДВ) на ФЗП за прошлый период:

N = ДВ: ФЗП

Полученный результат и будет базой для расчета всех доплат в текущем периоде. Конечно, предприятие может рассчитывать норматив по иному алгоритму, который учитывает отраслевые особенности деятельности и другие факторы.

Калькуляция и начисление дополнительной зарплаты в организации – это важный момент планирования общей суммы затрат. Необходимо учесть все ситуации, в которых может возникнуть потребность в компенсации приложенных усилий. Если на оплату труда будет направлено недостаточное количество средств, то это может привести к высокой текучести кадров. В противоположной ситуации возникнет непреднамеренное увеличение себестоимости продукции, а следовательно – недополучение прибыли.

Вывод

Оклад сотрудников состоит из основной и дополнительной заработной платы. К первой относятся ставки, предусмотренные трудовым договором, ко второй – все доначисления (больничные, отпуска, премии и т. д.). Эти суммы могут аккумулироваться за счет себестоимости товаров, собственных средств организации, денежных ресурсов ФСС. Форму оплаты труда выбирает руководство и прописывает в трудовом договоре. Все виды дополнительного заработка должны быть оформлены соответствующими документами.

Получить дополнительные начисления к своей заработной плате сотрудник может в ряде случаев, установленных Трудовым кодексом РФ:

1. Дополнительные выплаты положены человеку, который работает при вредных и опасных условиях труда. Согласно ст. 147 ТК РФ ему предусмотрено повышение зарплаты на 4% от оклада.

2. Особые климатические условия, например работа на Крайнем Севере, тоже требуют надбавки к зарплате. Такое правило прописано в ст. 148 ТК РФ. Процент увеличения выплат в данном случае зависит от районных коэффициентов – так прописано в п. 2.2 путеводителя по кадровым вопросам.

3. Выполнение функций отсутствующего работника, увеличение должностных полномочий, совмещение профессий. Размер такой оплаты оговаривается индивидуально. Об этом сказано в ст. 151 ТК РФ.

5. Работа сотрудников в выходные и праздничные дни также дополнительно оплачивается. Норматив такой оплаты – двойная ставка, согласно ст. 153 ТК РФ. Сотрудник по своему желанию вместо двойной оплаты может получить одинарную и дополнительный отгул.

Работа сотрудников в выходные и праздничные дни также дополнительно оплачивается. Норматив – двойная ставка.

6. Если часы работы сотрудника приходятся на период с 22 часов вечера до 6 часов утра, считается, что он работает в ночное время, согласно ст. 96 ТК РФ. Оплата в эти часы осуществляется не менее, чем на 20% больше стандартных дневных часов. Этот норматив регламентируется постановлением РФ №554.

Все эти доплаты являются дополнительными для сотрудников, но включаются в основной фонд заработной платы для исчисления себестоимости продукции.

Влияние дополнительной зарплаты на стоимость товара

Зарплата сотрудников в статьях калькуляции затрат предприятия бывает основной и дополнительной. Обе составляющие учитываются при расчете себестоимости товаров, работ или услуг. Под дополнительной заработной платой в данном случае подразумевается оплата того времени, когда сотрудники отсутствовали на рабочем месте по уважительной причине, установленной трудовым договором либо обстоятельствами.

Дополнительная часть фонда заработной платы (ФЗП) включает следующие выплаты:

- оплату ежегодных, дополнительных и социальных отпусков, а также компенсацию за неиспользованный отпуск;

- за время, когда сотрудник был на выполнении государственных или общественно важных дел;

- оплату льготных часов работников, которым еще нет 18 лет;

- перерывы для кормящих матерей;

- за время, проведенное на обязательных медицинских обследованиях или осмотрах, тренингах или семинарах, в командировках;

- оплату за аренду жилья для отдельных сотрудников, коммунальные услуги корпоративных помещений.

Существует такое понятие, как норматив дополнительной заработной платы, который рассчитывается на основании данных прошлого года. Чтобы его рассчитать, необходимо общую сумму дополнительной заработной платы отчетного периода разделить на общую сумму основной заработной платы того же периода. Полученное значение умножается на 100, тем самым приводя норматив в процентный вид. Если предприятие новое и не имеет базисных значений для расчета, посчитать значение норматива можно по плановым показателям.

Калькуляция себестоимости отдельной единицы товара или услуги проводится с учетом рассчитанной на будущий период дополнительной заработной платы. Для ее получения необходимо плановый показатель основной заработной платы, приходящейся на единицу товара или услуги, умножить на посчитанный норматив дополнительной заработной платы.

Если предприятие не имеет базисных значений для расчета норматива дополнительной ЗП – посчитать значение можно по плановым показателям.

Есть ряд выплат, которые включаются в дополнительную часть ФЗП, но не входят в себестоимость продукции. Такие выплаты являются инициативой самого работодателя, осуществляются за счет прибыли и прописываются в коллективном договоре. К ним относятся надбавки к пенсиям, ссуды и займы для сотрудников, компенсация питания.

Дополнительная заработная плата имеет двоякое значение. С одной стороны, это платежи сотрудникам за особые условия труда или переработки, а с другой, часть себестоимости товаров. Ее необходимо правильно рассчитывать для проведения грамотной ценовой политики предприятия, чтобы в дальнейшем можно было повысить экономические показатели деятельности и оптимизировать бизнес.

Помимо основной зарплаты за работу, работодатель может делать дополнительные перечисления в виде прибавки к окладу. Какие виды дополнительной заработной платы существуют, какие есть особенности в оформлении начислений, нужно ли оформлять соглашение к договору, как правильно сделать расчет выплаты с учетом процента надбавки и прочая полезная информация подробно описана в материале.

Что такое дополнительная заработная плата?

Дополнительная зарплата являются структурной нормой, опирающейся на положения Трудового кодекса, которая действует практически во всех организациях. Работодатель может осуществить начисление прибавки сотруднику, который регулярно выполняет необходимый объем работы на профессиональном уровне. Работодатель, при перечислении прибавки согласно тарифной ставке, способствует тому, что у трудящегося улучшится отношение к работе.

Согласно Фонду зарплаты, специальные перечисления служат вознаграждением в виде надбавки и премии за сверхурочную работу, за отличную службу и трудовые успехи. Размер дополнительной платы будет исходить из следующего:

- Высокий уровень выполнения работы;

- Особые условия труда, которые обязывают работодателя делать прибавку к основной зарплате;

- Большой процент спроса на профессиональные навыки некоторых сотрудников;

- Условия, которые прописаны в соглашении к трудовому договору, определяют, что ежемесячный доход состоит не только из основной зарплаты, но и внеочередного специального перечисления.

Согласно Трудовому Законодательству РФ, каждый сотрудник имеет право получить начисление премии, если он, по мнению работодателя, того заслуживает. Для руководящего лица начисления прибавок — отличный метод управления и взаимодействия с персоналом.

Как получить дополнительную зарплату?

Если сотрудник выполняет рабочею норму на высоком уровне, есть большой процент того, что в итоге он получит надбавку к заработной плате. Прежде чем работодатель будет делать перечисления дополнительной выплаты, он должен составить список тех, кто, в связи с достижениями, которые имеют документальное подтверждение, имеют право получать доп. заработок. В список входит:

- Основываясь на положениях , получить начисление от 4 процентов может сотрудник с опасными для здоровья условиями труда.

- Опираясь на , плохие климатические условия являются обязательным критерием к выплате прибавки к зарплате. Как правило, получать доп. оплату должны люди, которые работают на Крайнем Севере. Структура Фонда заработной платы отмечает их надбавки в виде процента, который зависит от районного коэффициента.

- гласит: сотрудник, который заменяет отсутствующего работника, берет на себя дополнительную работу, совмещает две должности и входит в список тех, кому работодатель должен оформить процент вознаграждения. Размер выплаты оговаривается в индивидуальном порядке.

- Сверхурочный труд, согласно , подлежит выплате со стороны работодателя. Процент начисления прибавки подлежит документальному заверению и оформляется в трудовом соглашении при участии двух сторон.

- Отработанная смена, которая выпала на праздничный или выходной день, подлежит обязательному оплачиванию работодателем. Размер перечисления прописан в законодательстве и равен двойной ставке.

Выплата доп. начислений осуществляется согласно желанию работодателя или на основании положений Фонда зарплаты и Трудового кодекса. По Закону, внести изменения в заработную плату может и сам сотрудник. В обоих случаях к трудовому договору оформляется доп. соглашение с учетом веских оснований изменения. Все документальные нововведения должны быть заверены, согласно правилам, которые прописаны в Законодательстве РФ и Фонде дохода. Структура выплаты начислений обязывает работодателя подходить к этому вопросу более тщательно, основываясь на показаниях журнала учета ведения зарплаты.

Что относится к дополнительной заработной плате?

Дополнительная заработная плата включает:

- Премиальные вознаграждения за профессиональную и продолжительную службу в структуре одного предприятия;

- Поощрения, которые предусматриваются для тех, кто проявляет инициативу по улучшению производственных показателей или работает в сложных условиях;

- Материальную помощь, которая необходима сотруднику по причине недостаточного количества денег в связи с дорогими медицинскими услугами.

Особенности процента прибавки регулируются Фондом заработной платы и трудовым договором.

Расчет основной и дополнительной заработной платы

Дополнительная заработная плата – это составляющая фонда заработной платы (ФЗП). В этот фонд входит основная и дополнительная заработная плата сотрудников. Фонд заработной платы формируется на каждом предприятии и является одним из основных источников расходов. Квалифицированные бухгалтеры знают, что фонд оплаты труда необходимо планировать, учитывая многие нюансы. Главной задачей формирования ФЗП выступает покрытие всех расходов, включающих основную и дополнительную оплату труда.

Рассчитать основную часть заработной платы довольно легко, потому что в каждой организации существует определенная система выплат с включенными в нее показателями, в соответствии с которыми эти выплаты производятся. Это могут быть отработанные часы или выполнение плана по изготовлению продукции.

С дополнительной частью заработной платы все гораздо запутаннее. Осознание того, что она должна содержать достаточную сумму для покрытия остальных расходов на оплату труда, не упрощает ее планирование. Необходимо обладать еще и знаниями основных принципов начисления оплаты.

Если основная заработная плата выдается сотрудникам за фактически отработанное время и является попросту суммой окладов, то выплата дополнительной части из фонда оплаты труда может учитывать даже то время, которое служащий не находился на рабочем месте. Работнику должны произвести начисления с учетом всех возможных вариантов оценки его деятельности или бездействия, согласно положениям, утвержденным в нормативно-правовых актах страны.

При проектировании дополнительной части ФЗП учитываются:

При проектировании дополнительной части ФЗП учитываются:

- Выплата отпускных пособий. Отпуск может быть не только ежегодный, но и предоставляться для учебы или иных целей. Любой из перечисленных видов отпусков предусматривает его оплату.

- Женщинам, производящим грудное вскармливание, за связанные с этим перерывы. По нормативам, за одного малыша положена оплата одного часа в день, за двух и более – два часа в день.

- За не полностью использованный отпуск работнику, решившему покинуть компанию.

- За время, потраченное сотрудником на выполнение общественно-полезного или государственного задания.

- Оплата жилья, которое компания предоставляет сотрудникам на безвозмездной основе. Сюда же входит оплата жилищно-коммунальных услуг за пользование корпоративными квартирами или домами.

- Выплаты за время, которое работники проводили на обучающих семинарах и тренингах.

- Подросткам (если таковые трудятся на предприятии), согласно установленным законодательством тарифам.

- Дополнительные премии за выслугу лет (разовые). Выплачиваются работникам, проработавшим в фирме в течение длительного времени.

- Оплата времени, проведенного работником на больничном, а также времени, потраченного служащими на медосмотр и военные сборы.

- Разовые премии за стаж и за другие установленные в компании показатели.

- Время производственного простоя, произошедшего не по вине сотрудника, также подлежит оплате.

- Оплата командировочных расходов и самой командировки.

Все вышеперечисленные случаи необходимо учитывать при планировании дополнительной части фонда оплаты труда. Если подходить с точки зрения учета данных ресурсов, то их стоит относить к себестоимости продукции организации, это поможет правильно учесть экономические показатели эффективности компании и оптимизировать выплату налоговых платежей.

Особенности начислений дополнительной части фонда оплаты труда

Как ранее отмечалось, планирование дополнительной части фонда оплаты труда имеет определенные тонкости. Среди них:

Как ранее отмечалось, планирование дополнительной части фонда оплаты труда имеет определенные тонкости. Среди них:

Выплаты по больничным листам. Главная составляющая этих расходов ложится не на организацию, а на ФСС (Фонд социального страхования). Организация же компенсирует сотруднику только первые три дня болезни, согласно больничному листу, что и учитывается при расчете проекта ФОТ.

Существует еще один нюанс: компенсационный размер не имеет одинакового значения для всех служащих, так как при расчете выплат необходимо учитывать страховой стаж сотрудника. Так, если величина страхового стажа:

- меньше пяти лет – оплата будет производиться в размере шестидесяти процентов от средней зарплаты;

- от пяти до восьми лет – оплата составит 80% от средней зарплаты;

- более восьми лет – работник получает 100% выплату.

Наличие стажа не важно для некоторых групп сотрудников, им в любом случае полагается стопроцентная компенсация дней, проведенных на больничном. К таким работникам относятся:

- ветераны Великой Отечественной войны;

- служащие, получившие трудовое увечье или профзаболевание;

- инвалиды;

- женщины, находящиеся в декретном отпуске или отпуске по уходу за ребенком;

- сотрудник, который является единственным кормильцем не менее трех несовершеннолетних детей.

Оплата отпусков. Дополнительная оплата труда в этой части рассчитывается, исходя из размера средней заработной платы за один день. В качестве расчетного периода определяется предыдущий год. Для определения размера отпускных суммируется основная и дополнительная оплата, произведенная сотруднику за 12 месяцев, затем полученная сумма последовательно делится на 12 и на 29,4 (среднее количество дней в месяце). Цифра, получившаяся в результате произведенных манипуляций, множится на сумму отпускных дней.

Оплата отпусков. Дополнительная оплата труда в этой части рассчитывается, исходя из размера средней заработной платы за один день. В качестве расчетного периода определяется предыдущий год. Для определения размера отпускных суммируется основная и дополнительная оплата, произведенная сотруднику за 12 месяцев, затем полученная сумма последовательно делится на 12 и на 29,4 (среднее количество дней в месяце). Цифра, получившаяся в результате произведенных манипуляций, множится на сумму отпускных дней.

Каждому сотруднику в обязательном порядке должен предоставляться ежегодный основной отпуск в размере 28 календарных дней. Однако законодательством предусмотрено получение и дополнительных отпусков, выплаты за которые рассчитываются так же, как и для основного отпуска.

Дополнительные часы при отсутствии на рабочем месте. Расчет оплаты подобных часов производится, исходя из средней зарплаты сотрудника. Только в этом случае средняя зарплата рассчитывается несколько иначе, чем для оплаты отпусков. Для начала требуется суммировать все начисления, которые были произведены служащему за предшествующие двенадцать месяцев (учитывая все премии и бонусы), а полученную сумму поделить на часы, проведенные на рабочем месте.

Как рассчитать дополнительную заработную плату

Для наиболее точного расчета норматива дополнительной части ФЗП каждое предприятие должно учитывать специфику своей деятельности. Размер дополнительной заработной платы в настоящее время исчисляется в процентном отношении к величине основной части фонда оплаты труда.

Для наиболее точного расчета норматива дополнительной части ФЗП каждое предприятие должно учитывать специфику своей деятельности. Размер дополнительной заработной платы в настоящее время исчисляется в процентном отношении к величине основной части фонда оплаты труда.

Обязательным условием является предварительный анализ структуры и величины фонда оплаты труда за несколько предшествующих периодов. Полученные данные будут служить основой для проведения новых расчетов, которые нужно будет скорректировать с учетом происшедших изменений.

Дополнительная зарплата рассчитывается следующим образом:

Nдзп = ДВ/ФЗП, где:

- ДВ – сумма всех дополнительных выплат по организации;

- ФЗП – фонд заработной платы за предшествующий период.

Процент, получившийся в итоге проведенных вычислений, является ориентировочным нормативом, который будет служить основой для планирования размера дополнительной зарплаты на следующий период.

Каждая организация имеет право устанавливать свой норматив дополнительной заработной платы и руководствоваться не только приведенными расчетами, но и методическими указаниями по отраслевому признаку.

Практика расчета размера дополнительных выплат за командировку

- длительность командировки – 3 дня;

- оклад сотрудника – 23 000 рублей;

- надбавка за совместительство – 30%;

- выплата премии – 15% от оклада;

- количество отработанных дней – 247.

Общая сумма выплат (ОВ) за расчетный период рассчитывается следующим образом: ОВ = (23 000 + 23 000 х 30%) х 12 + 23 000 х 15% = 362 250 руб.

Получившаяся сумма выплачивается служащему за 1 день работы. Эту сумму нужно умножить на количество дней, проведенных сотрудником в командировке. Итого: 1 467 х 3 = 4 401 руб. Это та сумма, которая будет выплачена из дополнительной части фонда оплаты труда за отсутствие на рабочем месте во время командировки.

К рабочим относятся лица, занятые непосредственным воздействием на предметы труда, их перемещением и перемещением продукции, уходом и контролем за работой средств труда, выполнением операций по контролю качества продукции и другим видам обслуживания производственного процесса.

Дополнительная численность основных рабочих рассчитывается по формуле:

Чд = Те / (Ф х К), (7)

где Чд – дополнительная численность основных рабочих, чел.,

Те – трудоемкость дополнительного объема, нормо-час,

Ф - полезный фонд рабочего времени, час.,

К – коэффициент выполнения норм выработки.

Чд(А) = 21344 / (1690 х 1,03) = 12

Чд(Б) = 24386 / (1690 х 0,99) = 15

Процент отчислений на социальные нужды – 38,5%, процент дополнительной заработной платы – 10%.

Заработная плата является формой распределения по труду - денежным выражением основной части создаваемого на общественных предприятиях необходимого продукта, поступающего в индивидуальное потребление работников в соответствии с количеством и качеством затраченного ими труда в общественном производстве.

Основная заработная плата – это оплата труда по действующим на предприятии тарифным ставкам или должностным окладам.

Дополнительная заработная плата – это различные виды выплат сверх основной заработной платы. Это премии, доплаты за сверхурочное время, доплаты по прогрессивным расценкам, доплаты за отклонение от нормальных условий труда, оплата целодневных и внутрисменных простоев, надбавки за профессиональное мастерство, выплаты по районным коэффициентам и северным надбавкам.

Затраты труда оцениваются либо рабочим временем, либо количеством продукции. Отсюда и деление на две формы оплаты труда повременная и сдельная.

При повременной оплате мерой труда выступает отработанное время, а заработок рабочему начисляется в соответствии с его тарифной ставкой (исходя из присвоенного разряда) или окладом за фактически отработанное время.

При сдельной оплате мерой труда является выработанная рабочим продукция (выполненный объем работ) и заработок прямо зависит от количества и качества произведенной продукции. Здесь заработок рабочему начисляется за каждую единицу (штука, кг, метр и т. д.) продукции исходя из установленной сдельной расценки.

Основную заработную плату дополнительного объема рассчитывают по формуле:

ЗПо = = Рс х Vд, (8)

где

Рс – сдельная расценка, руб.,

Vд – дополнительный объем продукции, шт.

ЗПо(А) = 1,03 х 16546 = 17042,38

ЗПо(Б) = 0,99 х 25402 = 25147,98

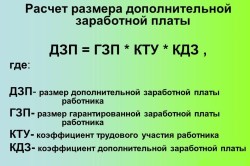

Дополнительную заработную плату рассчитывают по формуле:

ЗПд = ЗПо х 0,1 (9)

где

ЗПо- основная заработная плата дополнительного объема

0,1 – процент дополнительной заработной платы.

ЗПд(А) = 17042,38 х 0,1 = 1704,24

ЗПд(Б) = 25147,98 х 0,1 = 2514,8

Отчисления на социальные нужды рассчитываются по формуле:

СН = (Зпо + ЗПд) х 0,385, (10)

где СН - отчисления на социальные нужды, руб.,

ЗПо- основная заработная плата дополнительного объема

ЗПд – дополнительная заработная плата, руб.,

0,385 – процент отчислений на социальные нужды.

СН(А) = (17042,38 + 1704,24) х 0,385 = 7217,45

СН(Б) = (25147,98 + 2514,8) х 0,385 = 10650,17

Заработная плата на дополнительный объем выпуска рассчитывается по формуле:

ЗП = ЗПо + ЗПд + СН, (11)

где ЗП - заработная плата на дополнительный объем выпуска, руб., ЗПо- основная заработная плата дополнительного объема,

ЗПд – дополнительная заработная плата, руб.,

СН - отчисления на социальные нужды, руб.

ЗП(А) = 17042,38 + 1704,24 + 7217,45 = 25964,07

ЗП(Б) = 25147,98 + 2514,8 + 10650,17 = 38312,95

Себестоимость продукции – это индивидуальные затраты предприятия, выраженные в денежной форме, связанные с производством и реализацией продукции, работ и услуг.

Для практического использования в системе управления формированием затрат используют классификацию затрат с учетом вида расхода – по статьям калькуляции и экономическим элементам затрат.

Себестоимость продукции рассчитывается по следующей формуле: S = Vк x Sн + ЗПо + ЗПд +СН, (12)

где S – себестоимость продукции, руб.,

Vк – критический объем продукции, шт.,

Sн – изначальная себестоимость продукции, руб.,

ЗПд – дополнительная заработная плата, руб.

S(А) = 33747 х 5,9 + 17042,38 + 1704,24 + 7217,45 = 225071,37

S(Б) = 51206 х 3,62 + 25147,98 + 2514,8 + 10650,17 = 223678,67

Выручка от реализации продукции – это финансовый результат, который показывает общую сумму денежных средств, полученную в результате реализации продукции, товаров, работ и услуг. В документах финансовой отчетности выручка указывается без налога на добавленную стоимость и акцизного налога. Выручка от реализации продукции зависит от объема реализованной продукции, ее ассортимента, качества и сортности, уровня цен. Своевременность и полнота поступлений выручки от реализации продукции способствует нормальному финансовому состоянию объекта хозяйствования.

Выручка от реализации рассчитывается по формуле:

В = Р х Vк, (13)

где В - выручка от реализации, руб.,

Р – цена изделий, руб.,

Vк – критический объем продукции, шт.

В(А) = 6,03 х 33747 = 203494,41

В(Б) = 3,87 х 51206 = 198167,22

Прибыль (убыток) от реализации - это финансовый результат, который показывает эффективность предпринимательской деятельности и рассчитывается как разница между выручкой от реализации и издержками производства и обращения. Различают прибыль балансовую и прибыль в распоряжении предприятия (чистая прибыль к распределению). Прибыль балансовая является объектом обложения налогом на прибыль. Чистая прибыль – это та, которая остается у предприятия после выплаты всех налогов, штрафов, пеней, неустоек и других обязательных платежей.