Выгодное вложение средств. Куда выгодно вложить деньги — привлекательные сферы для инвестирования

Рано или поздно любой из нас задумывается над тем, как лучше сохранить и можно ли приумножить имеющиеся средства. В условиях девальвации, инфляции и иных рыночных рисков терять свои накопления или излишки от ежемесячного дохода не хочется никому. Тем более, мы твердо знаем, что существуют финансовые инструменты, которые могут не только сохранить наши деньги, но и значительно их приумножить. И в этом вы совершенно правы!

Но в таких случаях нет места для экспериментов и лучше всего прибегнуть к уже проверенным способам инвестирования. Именно их мы сейчас и рассмотрим!

1 Доступные виды инвестиций

Итак, в нынешнее время наиболее доступными для нас являются – реальные и финансовые инвестиции.

Реальные инвестиции – это вложения в материальные и нематериальные активы реального сектора экономики, а именно:

- Инвестиции в недвижимость;

- Инвестиции в бизнес;

- Инвестиции в драгметаллы и драгоценные камни;

- Инвестиции в искусство и предметы коллекционирования (антиквариат, живопись, монеты).

Однако, рассматривая данный вид инвестиций, будьте готовы столкнуться с его негативными особенностями, такими как – чрезмерно завышенные требования к стартовому капиталу, высокая затратная часть на обслуживание и низкая ликвидность приобретаемых активов. При изменении ваших планов и острой необходимости в наличных средствах, вы вряд ли сможете быстро обналичить ваши вложения. Более того, перечисленные варианты инвестиций необходимо рассматривать в качестве долгосрочных. Так как, существенную прибыль по ним вы сможете получить, в лучшем случае, через 2-3 года.

Финансовые инвестиции – вложения в финансовые активы в виде отдельных инструментов или их подборок (в формате портфельной инвестиции).

К наиболее популярным из них относятся:

- Банковские вклады;

- Вложения в паевые инвестиционные фонды (ПИФы);

- Инвестиции в структурированные продукты;

- Инвестиции на фондовом рынке (покупка: акций, облигаций, казначейских обязательств);

- Венчурные инвестиции (инвестиции в развивающийся on-line и off-line бизнес);

- Инвестиции в сервисы доверительного управления средствами на финансовом рынке.

В сравнении с вложениями в реальный сектор экономики, финансовые инвестиции отличаются такими положительными чертами, как:

- Простота управления капиталом;

- Низкие затраты на обслуживание;

- Высокая прибыльность и ликвидность;

- Краткосрочность вложений (хотя не исключены и долгосрочные вложения).

Одновременно с этим будьте готовы и к негативным особенностям финансовых инвестиций - повышенным рискам, которые всегда присутствуют на финансовых рынках. Впрочем – эту проблему уже давно и эффективно научились преодолевать. Об этом мы поговорим в статье о диверсификации финансовых рисков.

2 Характеристика основных инструментов финансовых инвестиций

Банковские вклады – классические инвестиционные инструменты с фиксированной доходностью, которые на фоне своей минимальной степени риска предлагают незначительный процент прибыльности (около 5% по валютным вкладам и около 17-19% по вкладам в национальной валюте в год). Следует отметить, что в данном виде инвестиции отсутствуют затраты на обслуживание.

Вложения в паевые инвестиционные фонды – покупка пая в фондах, которые за счет средств вкладчика осуществляют инвестиции в объекты недвижимости, драгметаллы, активы фондового рынка и пр. (средняя доходность ПИФов находится в пределах 30% в год). В данном виде инвестиции вознаграждение управляющих фонда вычитается из прибыли инвестора не зависимо от полученного результата и составляет около 3%-5% от суммы первоначальных вложений.

Инвестиции в структурированные продукты – вложения с защитой от 90% до 100% капитала инвестора, в которых роль «подушки безопасности» играют вклады в банковские продукты с фиксированной доходностью, а катализатором роста прибыли – высокорисковые финансовые инструменты (опционы, фьючерсы и другие виды биржевых активов). Доходность по данному виду инвестиций составляет около 5%-7% в год. Вознаграждение управляющей компании осуществляется вне зависимости от полученного результата в размере около 0,5%-1% от суммы инвестиции. Преимущество данного вклада заключается в том, что средства инвесторов могут быть полностью защищены от финансовых рисков. Негативная сторона – размер вклада обычно составляет не менее 10 тыс. USD.

Инвестиции на фондовом рынке – физическое приобретение акций, облигаций, долговых обязательств и пр. ценных бумаг, котируемых на фондовом рынке. Доходность подобных классов активов составляет около 3%-7% в год (дивидендная, купонная доходность) + 15%-30% в год за счет капитализации цены приобретенных активов. Впрочем, данный вид инвестиций требует дополнительной интеллектуальной подготовки, как и существенного размера средств для открытия инвестиционного/торгового счета – от 10 тыс. USD.

Венчурные инвестиции – вложения в перспективные проекты on-lineи off-line бизнеса. Характеризуются повышенной доходностью: 30% - 100% в год, и, одновременно, существенными рисками. Ведь, как правило, вы вкладываетесь в совершенно новый бизнес, который только начинает завоевывать свой сегмент рынка (инвестиции в стартапы, инвестиции в только возникающий бизнес в реальной экономике и пр.). Как правило, минимальная планка вхождения в проект может варьироваться от 1 USD и более 1 млн. USD.

Инвестиции в сервисы доверительного управления средствами на финансовом рынке - инвестиции через ПАММ-сервисы брокерских компаний; напрямую в торговлю успешных трейдеров (через оферту доверительного управления); через финансовых консультантов (в данном случае инвестируете лично вы, но по рекомендациям консультанта, за что взимается комиссия). Один из самых популярных видов on-line инвестирования, который способен принести доход около 100% и до 150% в год. Но и, одновременно, один из самых опасных вариантов вложений. Характеризуется низкой планкой вхождения инвестора (от 50-100 USD) и не требует особых познаний в сфере инвестирования.

Теперь дело за малым – выбрать для себя один или несколько перечисленных финансовых инструментов (формируя таким образом инвестиционный портфель) и начать получать прибыль.

3 Инвестиционный портфель

Инвестиционный портфель – это пакет инвестиций, который сформирован сразу из нескольких финансовых инструментов.

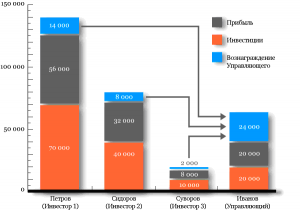

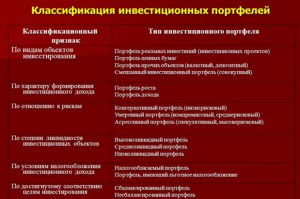

Формирование портфеля инвестиций осуществляется по следующим признакам:

При непосредственном формировании портфеля, инвестор может выбирать различные инвестиционные продукты, подборка которых будет зависеть от выбранной им стратегии, размера доступных средств и временных рамок вложения, что в конечном итоге и определит, насколько рискованным будет сформированный им портфель и какую доходность можно от него ожидать.

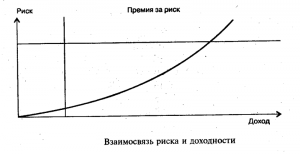

Но всегда необходимо помнить самое главное правило: чем больше прибыльность вашего портфеля – тем больше финансовый риск, который вы на себя берёте.

Поэтому, создавая свой собственный портфель инвестиций, лучше всего найти наиболее взвешенный вариант между доходностью и рисками.

![]()

В портфель с низкими рисками целесообразно включать:

- облигации эмитентов с высоким кредитным рейтингом, что позволит увеличить общую прибыльность вашего пакета инвестиций.

В портфель со средними рисками целесообразно включать:

- структурированные продукты с гарантированной защитой вклада и банковские депозиты с фиксированной доходностью, которые будут служить «подушкой безопасности» вашего портфеля;

- облигации эмитентов с высоким и средним кредитным рейтингом, что позволит увеличить общую прибыльность вашего пакета инвестиций;

- инвестиционные продукты фондов и хедж-фондов, за счет которых и будет расти прибыль вашего портфеля.

В портфель с высокими рисками целесообразно включать:

- структурированные продукты с гарантированной защитой вклада, исключающие риск потери средств всего портфеля инвестиций;

- облигации эмитентов с низким кредитным рейтингом, обеспечивающие рост доходности портфеля;

- инвестиционные продукты фондов и хедж-фондов, обеспечивающие рост доходности портфеля;

- Биржевые товары (акции компаний и деривативы).

Но после того, как вами будет сформирован свой собственный инвестиционный портфель, вы будете находиться только на начальной стадии инвестиционного процесса.

Конечный результат зависит не только от того, насколько правильно вы подобрали для портфеля финансовые инструменты, но и от того, насколько эффективно вы будете им управлять в будущем.

С определенной периодичностью (раз в месяц, квартал, полугодие) инвестору необходимо проводить оценку работы всех инструментов портфеля и вносить в него изменения, убирая низкоэффективные и добавляя новые, которые более точно соответствуют структуре портфеля и его конечным целям. И, конечно же, четко соблюдать правила диверсификации рисков. Но это уже тема нашей следующей статьи.

Специалисты советуют на постоянной основе десятую часть своих доходов откладывать – только так можно создать себе финансовую подушку безопасности и не беспокоиться о «черном дне». Однако не все знают, куда выгодно вложить деньги, чтобы они не лежали мертвым грузом, а приносили собственнику ощутимый доход.

В этой статье мы расскажем о наиболее популярных и самых прибыльных способах инвестиций. Вы узнаете, нужно ли покупать золото, играть на Форексе, насколько прибыльны банковские депозиты и почему так важны инвестиции «в себя».

Инфляция способна всего за несколько лет значительно обесценить ваши сбережения – об этом, пожалуй, знает каждый. Однако накопления обязательно нужны, ведь без их наличия невозможно чувствовать себя свободно , быть уверенным в завтрашнем дне. Чтобы сохранять и увеличивать свои денежные запасы, необходимо не держать их «в кубышке», а выгодно инвестировать – то есть вкладывать в какие-то сферы, приносящие доход. Таким образом можно не только перекрыть негативное воздействие инфляции, но и увеличить свое благосостояние .

Если вас интересует, куда лучше инвестировать деньги, следует ответить себе на несколько вопросов:

Если вас интересует, куда лучше инвестировать деньги, следует ответить себе на несколько вопросов:

- Какой начальной суммой вы можете распоряжаться. Каждое направление инвестиций требует определенного капитала – если для открытия вклада или покупки доли в ПИФе достаточно нескольких тысяч рублей, то вложения в недвижимость гораздо затратнее.

- Готовы ли рисковать своими средствами или предпочитаете менее доходные, но надежные инвестиции.

- Важна ли ликвидность инвестиционного капитала – то есть возможность изъять средства в любой момент, чтобы потратить на неотложные нужды.

Многие методы инвестиций (например, покупка недвижимости или вложения в бизнес) не предполагают распоряжения средствами в течение долгого периода времени. Таким образом, если вам срочно потребуются наличные средства, изъять капиталы из оборота будет крайне затруднительно. Поэтому такие вложения следует комбинировать с (например, банковскими вкладами с возможностью частичного снятия средств).

- Планируется ли пополнение инвестиционного капитала . Если вы будете каждый месяц откладывать определенный процент от дохода, это тоже следует учесть.

Откладывая ежемесячно 5-10% от зарплаты, всего за несколько лет можно накопить а своих счетах значительную сумму, которая будет приносить дополнительный доход.

- Сможете ли вы сами эффективно управлять своими капиталами. Доход от инвестиций бывает , и для новичков на финансовом рынке предпочтителен второй вариант.

Самостоятельное управление в перспективе будет более доходным, однако потребует профессиональных знаний , а также значительных временных затрат. В противном случае инвестор рискует потерей собственных накоплений.

Определившись со своими возможностями, можно переходить к выбору наиболее предпочтительных направлений вложений.

Сохранение денег через банковские депозиты

Наиболее популярным способом сохранить свои сбережения является банковский вклад. Такую услугу предлагают физическим и юридическим лицам практически все финансовые учреждения России, соревнуясь между собой в условиях программ и бонусных системах.

Каковы же особенности таких вложений?

- Простота в управлении . Депозиты не требуют от вкладчика знаний и временных затрат – все хлопоты по ведению счета, начислению дохода, оформлению документов и даже уплате налогов берет на себя банк. Таким образом, это полностью пассивный доход.

- Низкая доходность . Как правило, даже по наиболее привлекательным предложениям прибыль от депозита ненамного превышает уровень инфляции.

Банковские вклады, по сути – это возможность не заработать, а сберечь свои средства.

- Высокая ликвидность – вкладчик в любой момент может потребовать свои средства, и банк обязан закрыть депозит. Однако стоит понимать, что в данном случае клиент утрачивает право на начисленные проценты.

Депозиты с возможностью частичного снятия решают эту проблему.

- Надежность . Ваши средства защищены от кражи, и даже в случае банкротства банка вам их вернут по системе страхования вкладов.

- Сумма инвестиций минимальна – застолбить депозит. Так в народе называют способ открытие депозитов с выгодными условиями на минимальную сумму, с последующим пополнением счета.

Банковские вклады – идеальный вариант для сохранения сбережений . Деньги находятся в безопасности, действие инфляции нивелируется, вклады можно пополнять или снять в любой момент. Однако с точки зрения получения дохода от инвестиций такой вариант не самый выгодный – прибыльность депозитов невелика . Поэтому вклады следует комбинировать с другими способами вложений.

Куда лучше инвестировать деньги в России - стоит ли играть на Форексе

Задумываясь о том, куда лучше вложить сравнительно небольшую сумму накоплений, неопытные инвесторы часто руководствуются навязчивой рекламой в интернете. Лидером в этом плане являются разнообразные трейдерские и брокерские конторы, которые обещают быстрое обогащение на Форексе.

Рассмотрим основные параметры такого вложения средств:

Рассмотрим основные параметры такого вложения средств:

- Требует знаний, особого склада ума и вложения не только средств, но и сил. Чтобы получать достойный доход, нужно работать регулярно и хотя бы по несколько часов в день.

- Средний доход успешных трейдеров гораздо ниже «рекламного» — 20-30% годовых .

- Не требуют большого начального капитала – минимальная сумма депозита составляет всего несколько долларов, и его можно свободно пополнять.

Однако чтобы получать доход, необходимо вложение более существенных сумм, так как комиссии посредников «съедают» значительную часть прибыли на центовых счетах.

- Такие вложения достаточно ликвидны , вывести сумму депозита со своего счета можно за несколько дней.

Трейдерские компании слащаво обещают доход в несколько тысяч процентов годовых. Однако инвестиции этого вида можно рассматривать как основной способ вложений только в том случае, если вы планируете активную работу на Форексе и обладаете необходимыми знаниями и опытом. Так как это достаточно рискованный способ заработка , не рекомендуется открывать депозит на всю сумму сбережений, комбинируйте его с более надежными, хоть и не такими прибыльными, инвестициями.

Во что выгодно инвестировать деньги - нужно ли покупать драгоценные металлы

Ищете ответ, куда лучше инвестировать деньги в России? Нестабильная экономическая ситуация, огромные риски в ведении бизнеса и недоверие граждан к финансовой системе государства в последние десятилетия привели к огромному интересу со стороны инвесторов к покупке драгоценных металлов – слитков, монет, ювелирных украшений – имеющих реальную ценность во все времена.

Рассмотрим, насколько выгодны такие инвестиции:

Рассмотрим, насколько выгодны такие инвестиции:

- Уровень надежности очень высок , цена на драгоценные металлы никогда не опускается ниже значений себестоимости добычи. Поэтому такие вложения идеальны для долгосрочного сбережения средств.

- Ликвидность достаточно высока , если речь идет о покупке слитков и открытии металлических счетов. Однако в случае с или украшениями (особенно антикварными и редкими) быстро реализовать имущество по достойной цене может быть сложно.

- Уровень дохода колеблется – в кризисные времена стоимость металлов значительно возрастает, а значит, увеличивается и доходность вложений. Когда экономика стабилизируется, прибыльность вложений в драгметаллы резко падает.

Исключением являются ювелирные украшения – ломбарды, как правило, не дают за них реальную стоимость, принимая по цене 60-70% от рыночной. В случае с антиквариатом и эксклюзивными украшениями ситуация обратная – их можно реализовать на аукционе по цене, во много раз превышающей начальную.

- Для вложения средств в драгметаллы в большинстве случаев потребуется , такие накопления предназначены в первую очередь для состоятельных людей.

- Большим минусом инвестиций в драгметаллы является необходимость обеспечить сохранность имущества – арендовать банковскую ячейку в депозитарии, приобрести сейф, что достаточно затратно.

Инвестиции в драгоценные металлы популярны во все времена, ведь это реальный способ подчеркнуть свое благосостояние, получить уверенность в завтрашнем дне. В кризисные времена, когда эффективность всех вложений падает, слитки из золота и платины, ювелирные украшения только растут в цене. Однако такие вложения требуют взвешенного подхода и правильного определения собственных возможностей.

Вложение в недвижимость

Многие наши соотечественники вкладывают капиталы в недвижимость, и оказываются абсолютно правы. С ростом экономики спрос на жилье и коммерческие помещения с каждым годом только растет. А значит, вложив свои сбережения в покупку зданий или помещений, вы можете рассчитывать на существенный доход в будущем.

Наиболее популярные способы инвестиций в недвижимость:

Наиболее популярные способы инвестиций в недвижимость:

- Приобретение имущества с целью перепродажи в будущем. Как правило, собственники дополнительно вкладывают средства в ремонт и оснащение зданий и помещений, чтобы рыночная стоимость недвижимости возросла.

- Покупка недвижимости для сдачи в аренду позволяет в будущем получать стабильный пассивный доход.

- Покупка строящегося жилья для перепродажи . На стадии строительства цена квадратных метров гораздо ниже, чем после ввода помещений в эксплуатацию – а значит, после сдачи объекта можно заработать на этой разнице.

- , частной гостиницы в собственном жилье .

Вложения в недвижимость имеют свои особенности:

- Требуется значительная сумма инвестиций – несколько миллионов рублей.

Исключением являются ситуации, когда физические лица приобретают квартиры в ипотеку и сразу же сдают их. Таки образом, арендная плата уходит на платежи по кредиту, а заемщик со временем становится полноправным собственником жилья.

- Исключительная надежность инвестиций – риск потерять вложения стремится к нулю, в особенности если имущество застраховано.

- Низкая ликвидность – быстро реализовать имущество и вывести средства практически невозможно.

- Возможен как активный, так и пассивный доход , его уровень варьируется в зависимости от объекта и способа инвестиций, однако ощутимо выше, чем по депозитам в банках.

Если вы обладаете достаточным уровнем накоплений, то инвестиции в недвижимость – один из наиболее удачных вариантов не только сохранить свои средств, но и приумножить их. Такие вложения не требуют профессиональных знаний – оформление необходимых бумаг лучше доверить юристам, и обойдется такая процедура сравнительно недорого.

Однако не стоит вкладывать в недвижимость все свои капиталы – часть средств нужно инвестировать в более ликвидные направления, размещать на банковских счетах.

Куда сейчас лучше вкладывать деньги - акции и облигации

Миллионы людей во всем мире, сделавших состояние на бирже, на вопрос: «во что выгодно инвестировать деньги», с уверенностью ответят – покупайте акции и облигации . Действительно, такой способ при грамотном профессиональном подходе позволяет не только упрочить свое финансовое положение, но и обогатиться.

Рассмотрим основные особенности таких инвестиций:

- Дают широкий простор для действий – можно комбинировать высокодоходные ценные бумаги с менее прибыльными, но при этом надежными, получать пассивный доход от дивидендов или активный от торговли.

- Требуют профессионализма и глубоких знаний финансового рынка, чтобы выбрать наиболее привлекательные ценные бумаги, вовремя ориентироваться в меняющейся обстановке.

- Ликвидность колеблется в зависимости от ценных бумаг, в которые вложены средства.

- Для входа на биржу необходимы существенные средства – конкретная сумма зависит от брокера, однако она не ниже нескольких тысяч долларов.

Торговля ценными бумагами и вложения в акции – отличный способ заработка для состоятельных инвесторов. Однако такое направление требует профессионализма и опыта, иначе вы рискуете потерять накопления на убыточных сделках. Кроме того, владельцу средств необходимо активно участвовать в их распределении, формировании сбалансированного портфеля, контролировать ситуацию на рынке.

Куда лучше инвестировать деньги - ПАММ счета, ПИФы и ОФБУ

Если вы хотите знать, куда сейчас лучше вкладывать деньги, стремитесь заработать, но при этом являетесь новичком на финансовом рынке и не имеете возможности или знаний

для самостоятельного управления капиталами, то идеальным решением может оказаться возможность передать накопления в доверительное управление

другим лицам. Сути такого решения проста – вы находите специалиста и передаете ему право производить операции с целью приумножения капиталом. В этой сфере следует выделить следующие направления:

Если вы хотите знать, куда сейчас лучше вкладывать деньги, стремитесь заработать, но при этом являетесь новичком на финансовом рынке и не имеете возможности или знаний

для самостоятельного управления капиталами, то идеальным решением может оказаться возможность передать накопления в доверительное управление

другим лицам. Сути такого решения проста – вы находите специалиста и передаете ему право производить операции с целью приумножения капиталом. В этой сфере следует выделить следующие направления:

- ПАММ счета – способ пассивного дохода на Форексе или бирже с большим риском для инвестора. Почти все на Форекс-брокеры на рынке СНГ не имеют должной регуляции и являются мошенниками. Не советуем рассматривать серьезно этот способ.

- ОФБУ — это система доверительного управления от банков. Размещая средства, вы даете финансовому учреждению право распоряжаться ими с целью получения значительного дохода (покупать акции, драгметаллы и другое). Единственное, лучше обращать внимание на крупных игроков, так как такие инвестиции не гарантируются фондом возврата вкладов.

- ПИФы – созданные крупными банками и инвестиционными компаниями портфели ценных бумаг, в которых можно приобрести долю (пай). При росте доходности акций и облигаций, входящих в портфель, возрастает и его общая стоимость – а значит, и сумма пая. Выбрав удачный момент и реализовав свою долю, вы получаете доход от разницы покупки и продажи.

В отличие от ПАММ и ОФБУ, в случае с ПИФами инвестор предлагает на выбор сформированные портфели с разной доходностью и уровнем риска. Таким образом, вы сами заранее определяете, в какие именно ценные бумаги и в каких пропорциях будут вложены ваши средства, и можете в какой-то мере контролировать прибыльность вложений. Так, при риске убытков вы можете реализовать свою долю и вложиться в более прибыльный ПИФ.

Доверительное управление – это идеальный способ начать освоение финансового рынка без особого риска. Преимуществами такого способа является небольшая сумма вложений, а также то, что доход является пассивным. Следя за действиями управляющего, вы сможете «втянуться» в работу на бирже, выяснить наиболее перспективные способы вложений. Однако опытные инвесторы редко прибегают к доверительному управлению, так как комиссии посредников довольно высоки, а доходность может оказаться ниже, чем при самостоятельном распоряжении капиталами.

Выгодное вложение в стартапы

Куда выгодно инвестировать деньги, каждый решает для себя самостоятельно. Ведь любой потенциальны инвестор имеет собственные представления о желаемом уровне дохода, допустимом риске. Большое значение имеет и размер инвестиций, которые вы готовы сделать.

Для тех, кто не боится рисковать и хочет получить максимальную прибыль

, идеально подходят . Не секрет, что начинающему предпринимателю довольно сложно найти начальный капитал, даже если он имеет весьма перспективную идею. выдаются только работающим предприятиям, имеющим достаточный доход, а собственных накоплений не всегда хватает.

Для тех, кто не боится рисковать и хочет получить максимальную прибыль

, идеально подходят . Не секрет, что начинающему предпринимателю довольно сложно найти начальный капитал, даже если он имеет весьма перспективную идею. выдаются только работающим предприятиям, имеющим достаточный доход, а собственных накоплений не всегда хватает.

Или небольшого производственного цеха потребует вложений в сумме от 500 тысяч до нескольких миллионов рублей. Во только же обойдется и открытие магазина.

Инвестировав средства в такой бизнес, вы сможете уже в скором будущем получать значительный доход. Однако у такого направления есть свои особенности:

- Как правило, требуется вложение значительных сумм без четких гарантий получения прибыли.

- Не стоит вкладывать в бизнес, в котором вы не разбираетесь и не уверены в перспективах.

- Внимательно изучайте , предоставленный предпринимателем – желательно проконсультироваться с юристами и финансистами.

- Инвестируя в бизнес, вы не становитесь его владельцем и не можете напрямую влиять на финансовую деятельность. С одной стороны, это лишает необходимости участвовать в работе предприятия. С другой, владелец может стремиться снизить ваш доход, в кратчайшие сроки вернуть вложенные средства.

Все вопросы по взаимодействию между сторонами и финансовым выплатам должны быть оговорены в письменном соглашении.

- Такие инвестиции высокорискованны, и вы можете потерять вложенные средства.

Вложив средства в развитие прибыльного предприятия, вы сможете длительное время получать пассивный доход, при этом не ограниченный верхней планкой. Но стоит понимать и все риски, с которыми сопряжена предпринимательская деятельность.

Инвестировать в свой бизнес

И сегодня, и во все времена самыми выгодными были инвестиции в себя – собственное здоровье, образование, бизнес. Только в этом случае вы можете быть на 100% уверены в том, что будет сделано все возможное для приумножения капиталов.

Открытие собственного бизнеса – идеальное решение, если вы хотите самостоятельно влиять на уровень дохода и не боитесь работы и риска. Особенности такого способа инвестиций:

Открытие собственного бизнеса – идеальное решение, если вы хотите самостоятельно влиять на уровень дохода и не боитесь работы и риска. Особенности такого способа инвестиций:

- Обычно требуется большая сумма накоплений . Однако всегда можно начать с минимума, а затем постепенно развивать собственное дело, расширяя объемы. Кроме того, существует ряд направлений .

- Высокий уровень риска . Чтобы снизить его, открывайте дело, в котором имеете опыт.

- Большие вложения сил . Собственный бизнес – это активный доход, и работать придется гораздо больше, чем по найму.

- Неограниченный уровень дохода – он зависит только от умения предпринимателя вести дела.

- Ликвидность невысока – как правило, невозможно вывести деньги из оборота и при этом не навредить самому бизнесу.

Открыть свой бизнес под силу каждому, однако сделать его прибыльным может только тот, кто вкладывает в свое дело не только деньги, но и силы, умения . В противном случае очень легко потерять свои сбережения, разорившись на неудачных сделках.

Как можно увидеть, практически все ответы на вопрос, куда выгодно вложить деньги сегодня, упираются в навыки и умения инвестора, его способность правильно принимать решения. Именно поэтому единственным беспроигрышным способом инвестировать являются вложения «в себя»

. Приобретение ключевых навыков и знаний, создание и поддержание собственного имени требуют значительных затрат сил и средств. Однако именно они окупаются многократно, и являются основой для эффективного вложения денег в будущем.

Как можно увидеть, практически все ответы на вопрос, куда выгодно вложить деньги сегодня, упираются в навыки и умения инвестора, его способность правильно принимать решения. Именно поэтому единственным беспроигрышным способом инвестировать являются вложения «в себя»

. Приобретение ключевых навыков и знаний, создание и поддержание собственного имени требуют значительных затрат сил и средств. Однако именно они окупаются многократно, и являются основой для эффективного вложения денег в будущем.

Заключение

Даже если вы не специалист в финансовых вопросах, а сумма для инвестирования невелика, можно найти удачные способы вложений. В результате ваши деньги не только не обесценятся из-за инфляции, но и начнут приносить прибыль.

Однако стоит помнить, что доходность инвестиций прямо пропорциональна рискованности таких вложений, и тщательно взвешивать все за и против. Самый надежный способ – банковский депозит – поможет только нивелировать инфляцию, тогда как наиболее прибыльные инвестиции в ценные бумаги и бизнес могут привести к потере средств. Именно поэтому опытные инвесторы , вкладывая средства сразу в несколько направлений.

Финансово грамотный человек знает, что свободные деньги не должны лежать мертвым грузом. Иначе постепенно они будут обесцениваться (обычно, чем дольше лежат деньги, тем больше они теряют в цене). Иными словами, через год на эту же сумму можно будет купить уже меньше товаров и услуг.

Поэтому честно заработанные деньги лучше хранить не дома (особенно если они представляют собой внушительную сумму), а в различных финансовых инструментах, которые не только сберегут ваш капитал, но даже принесут определенный доход.

Банковские депозиты

Пожалуй, самый простой и доступный (в том числе и для понимания) вид вкладов. Для открытия вклада не нужно обладать глубокими познаниями в сфере экономики и финансов, достаточно лишь прийти в банк (благо, нынче даже в небольших городах имеются банковские отделения), оформить договор и внести деньги на сберегательный счет.

Обычно у разных банков условия вклада ощутимо отличаются, притом каждый из них имеет несколько видов вкладов, чтобы клиент мог выбрать себе наиболее подходящий. Лучше, если процент по вкладу будет не ниже ставки рефинансирования (уточнить ее можно также в банковском отделении), тогда деньги клиента будут хотя бы сберегаться. Обычно банки предлагают от 6% до 11% годовых, при этом чем больше срок вклада, тем больше и процентная ставка по нему.

Клиенты могут открывать вклады в рублях, долларах и/или евро. В некоторых банках присутствует также возможность открывать металлические вклады (серебро, золото, платина); в этом случае владелец счета получает прибыль с повышения цен на драгметаллы, но она не гарантирована, ибо цены на металлы могут и понизиться.

Рекомендуется делать вклады в нескольких известных банках. Ведь ни один банк не застрахован от разорения, однако банки не разоряются все сразу, и в первую очередь это делают самые маленькие. Для еще большей сохранности вкладов следует использовать услуги банков, которые участвуют в государственной системе страхования вкладов, что позволяет в случае возникновения проблем у финансового учреждения вернуть клиенту сумму его вклада до 700 000 рублей (в одном банке).

Из плюсов метода можно отметить гарантированную доходность, простоту использования и доступность (можно найти виды депозитных счетов от 1000 рублей).

Из минусов выделяется низкая доходность (которую, впрочем, хватит для сбережения заработанных денег) и маленький процент при досрочном расторжении договора (в случае если клиенту срочно понадобятся деньги).

Недвижимость

Если у вас есть достаточно большая сумма денег, то вы можете приобрести недвижимость, сдать ее в аренду и затем стабильно получать пассивный доход. Если вы владеете недвижимостью не в маленьком кризисном городке, то она, скорее всего, из года в год будет прибавлять в цене. И спустя некоторое время вы сможете также еще прибыльно продать свой объект.

Плюсы метода: стабильный регулярный доход и надежность инвестиций.

Минусы: большой порог для входа.

Паевой инвестиционный фонд (ПИФ)

Вкладчики добровольно вкладывают деньги в ПИФ с целью получения прибыли. ПИФом руководит управляющая компания, вкладывающая деньги в различные фондовые инструменты (акции, облигации и т.п.). За свои деньги пайщики получают паи, и если деньги ПИФа вкладываются эффективно, то стоимость каждого пая увеличивается.

Управляющая компания получает вознаграждение в размере нескольких процентов в год от вклада каждого пайщика. Доходность ПИФов не гарантируется, а также высокая доходность ПИФа в прошлом совсем не обеспечивает его высокую доходность в будущем.

Различают ПИФы:

Открытые, клиент которых может обменять свои паи на деньги в любой рабочий день.

- интервальные, погасить пай в которых можно только в определенные промежутки времени.

- закрытые, обменять свой пай на деньги можно только по завершении деятельности ПИФа.

Плюсы метода: минимальный первоначальный взнос составляет несколько тысяч, от вкладчика не требуется специальных финансовых знаний, а также управления своими активами, можно выбрать ПИФ с подходящим соотношением риска/доходности, имеется возможность получить высокий доход.

Минусы метода: рисковые вложения, к тому же вы не можете влиять на то, куда именно управляющая компания вкладывает ваши деньги.

Валютный рынок (форекс)

Деятельность на форексе - это не инвестиции и даже не бизнес, вопреки мнению многих валютных трейдеров. Правильнее было бы назвать это спекуляциями (купил дешевле, продал дороже).

Главным плюсом игры на валютном рынке является гигантская возможная доходность, которая обычно достигается с помощью большого кредитного плеча. Доходность может достигать сотни процентов годовых. Однако на практике получить нечто подобное весьма сложно. Ведь благодаря все тому же кредитному плечу потерять все вложенные деньги из-за неожиданно развернувшегося в противоположную сторону курса также очень легко.

Данная сфера благосклонна лишь к профессионалам с хорошими экономическими и финансовыми познаниями, вдобавок ко всему еще и очень устойчивых эмоционально. Хотя, благодаря маркетинговым ухищрениям многочисленных форекс -центров, среди населения распространено мнение, что заработать с помощью торговли валютой очень легко. Именно поэтому толпы новичков приходят на форекс , теряют свои деньги (точнее, отдают дилинговым центрам, обеспечивающим их выход на валютный рынок) и после первого же крупного поражения никогда на него не возвращаются.

Совсем не на руку новичкам и тот факт, что форекс в России никак не контролируется законами, посему при возникновении проблем обращаться за защитой своих прав скорее всего будет не к кому.

Также примечательно, что многие конторы предлагают участие в торгах с очень малыми суммами (от 300 рублей). На реальный валютный рынок с такой смехотворной суммой клиента не пустят - там заключаются сделки в объеме, как минимум, сотни тысяч долларов. Это значит, что если вы вкладываете даже несколько десятков тысяч рублей в сделку, то на самом деле эти деньги не выходят на реальный рынок. Ваши средства не покидают даже пределов форексной конторы, в которую вы их и принесли. Все сделки клиенты форексной конторы заключают с другими клиентами. За это порой форексные конторы именуют «кухнями». Поэтому если вы все же желаете попробовать себя на валютном рынке – вам понадобятся либо очень большие деньги, либо очень большие и давно известные форекс-конторы, в которых торгуют между собой множество клиентов.

Плюсы метода: возможность получить прибыль в сотни процентов годовых, очень малая сумма вложений.

Минусы метода: большая вероятность потерять вложенные деньги, особенно непрофессионалу в сфере, которая к тому же не контролируется законами РФ.

Фондовый рынок (акции)

Вложения в акции отечественных и иностранных предприятий - один из самых прибыльных видов инвестиций, впрочем, также и один из весьма рискованных. Риск заключается в неблагоприятном для держателя изменении курса акции. Клиент покупает акции , считая, что в будущем их цена возрастет, и он сможет продать эти акции по более высокой цене. Однако цены акций на фондовом рынке подвержены ежедневным колебаниям, они могут не только расти, но и падать.

В отличие от валютного рынка, рынок фондовый (где совершаются сделки с акциями) регулируется законодательством РФ. Однако, чтобы самостоятельно покупать-продавать акции, также необходимо обладать специальными знаниями для составления точных прогнозов курсов ценных бумаг.

Обычно минимальная сумма, которую нужно внести на свой счет для начала торгов, составляет 10 000 рублей; тем не менее, у некоторых российских брокеров (Альфа банк, КИТ финанс) подобных ограничений не имеется.

Плюсы метода: возможность получить прибыль в десятки-сотни процентов годовых, возможность самостоятельно выбирать из большого числа акций, а также разрабатывать инвестиционные стратегии от краткосрочных спекулятивных до многолетних.

Минусы метода: нужно обладать специальными знаниями в области финансов, экономики, инвестиционного менеджмента и следить за рынком.