Дополнительная заработная плата — что это такое и какие выплаты включает? Когда выплачивается дополнительная заработная плата и как ее рассчитать

Фонд заработной платы — важный источник расходов на предприятии, поэтому его планирование должно осуществляться с учетом всех статей. При этом размер должен быть минимальным, но в то же время полностью покрывать все возможные расходы на оплату труда.

В состав входят – основная и дополнительная оплата труда. С первой все просто – это зарплата работников по установленной на предприятии системе: за объем изготовленной продукции или количество отработанных часов. А вот дополнительная включает в себя все остальные расходы на оплату стоимости рабочей силы, и спланировать ее непросто. Для этого нужно знать, что именно к ней относится и по какому принципу начислять оплату.

Определение

В отличие от основной, дополнительная зарплата выплачивается не за фактически выполненную работу. Она включает в себя оплату сотруднику того времени, которое он не работал, но за которое, согласно законодательству, должен получать зарплату в установленном размере и порядке. Это может быть:

В отличие от основной, дополнительная зарплата выплачивается не за фактически выполненную работу. Она включает в себя оплату сотруднику того времени, которое он не работал, но за которое, согласно законодательству, должен получать зарплату в установленном размере и порядке. Это может быть:

- Оплата отпуска – учебного, ежегодного основного или дополнительного оплачиваемого.

- Оплата кормящим матерям перерывов в работе – для одного ребенка это час в день, а для двух детей и более – два часа в день.

- Выплата увольняющемуся сотруднику компенсации за часть неиспользованного им во время работы отпуска.

- Оплата времени, которое работник потратил на выполнение общественных или государственных обязанностей.

- Стоимость предоставляемого предприятиями бесплатного жилья – квартир, домов, а также оплата коммунальных услуг в них.

- Оплата времени обучения сотрудников, которые они проходят с отрывом от производства.

- Доплата за льготные часы при работе подростков.

- Вознаграждения, которые полагаются сотрудникам за выслугу лет – то есть при условии длительной работы на предприятии (в учреждении, организации) – в том случае, если они выплачиваются не ежемесячно, а разово.

- Оплата за период временной нетрудоспособности (болезнь, отпуск по БиР).

- Оплата времени, которое сотрудник потратил на прохождение медосмотра или на военные сборы.

- Выплата единовременных вознаграждений за стаж, за звание, за классность профессии и т.п.

- Оплата времени простоя, который произошел не по вине работника.

- Денежная компенсация за время, которое сотрудник провел в командировке.

Оплата всех этих периодов должна включаться в фонд дополнительной зарплаты. Поскольку он в сумме с основным образует общий фонд заработной платы, то можно сказать, что данные дополнительные выплаты также относятся на себестоимость изготовленной продукции (товара или услуг). В итоге это влияет на общие показатели экономической эффективности предприятия – прибыль и рентабельность.

В каких случаях выплачивается?

Дополнительный отпуск, так же как и основной, подлежит оплате в соответствии с рассчитанным размером средней заработной платы за день. Для некоторых случаев, относящихся к дополнительной зарплате, предусмотрены свои особенности при расчете и при планировании ФЗП:

Дополнительный отпуск, так же как и основной, подлежит оплате в соответствии с рассчитанным размером средней заработной платы за день. Для некоторых случаев, относящихся к дополнительной зарплате, предусмотрены свои особенности при расчете и при планировании ФЗП:

Оплата больничных листков. Основную часть расходов в этом случае на себя берет не предприятие, а фонд социального страхования. Именно он выделяет средства на оплату больничных сотрудникам. Что касается работодателя, то он должен оплатить только первые три дня. Поэтому при планировании фонда нужно учитывать только эти три дня.

При этом размер выплат не одинаков для всех работников – он зависит от страхового стажа каждого из них:

- если величина страхового стажа меньше 5 лет, то работник получит оплату в размере 60% от средней зарплаты;

- если стаж находится в пределах 5-8 лет, то величина компенсации составит 80%;

- при более чем восьмилетнем стаже работы сотрудник может рассчитывать на стопроцентную оплату болезни.

Также 100% оплаты, вне зависимости от стажа, полагается:

- ветеранам ВОВ;

- сотрудникам, которые получили трудовое увечье или профзаболевание;

- работающим инвалидам;

- сотрудницам, которые находятся в отпуске по БиР.

- лицам, на иждивении у которых находится трое (и больше) несовершеннолетних детей.

Оплата отпусков. Происходит на основании рассчитанного размера средней зарплаты сотрудника за один день. При этом расчетный период – предыдущий год, то есть 12 месяцев. Нужно сложить сумму полученной работником заработной платы за данный период и разделить ее сначала на количество месяцев (то есть на двенадцать), а потом на среднемесячное число календарных дней (на 29,4). Далее это значение умножается на общее количество дней отпуска.

Совокупная продолжительность отпуска работникам установлена в размере 28 календарных дней, однако в некоторых случаях предоставляются еще и дополнительные отпуска.

Остальные дополнительные нерабочие часы, подлежащие оплате (перерывы для кормящих матерей, время, потраченное на выполнение государственных обязанностей или на пребывание в командировках) оплачивается работнику в соответствии со средним размером его заработной платы.

При этом расчет средней зарплаты немного отличается от того способа, который использовался для отпусков: нужно разделить фактически начисленную сумму заработной платы за весь период (с учетом всех вознаграждений и премий) на количество фактически отработанных дней.

Норматив

При планово-централизованной экономике размер дополнительной оплаты труда планировался на основании сложных расчетов, и для этого существовала специальная формула. В нынешних условиях ее размер определяется в процентном отношении к величине основной зарплаты и зависит от сферы, в которой работает предприятие.

Руководитель предприятия при планировании фонда дополнительной зарплаты должен, прежде всего, проанализировать его структуру и величину за предыдущие периоды. Уже на основании этих данных можно проводить новые расчеты, с небольшой корректировкой изменившихся условий.

Nдзп = ДВ/ФЗП

Полученный процент и будет тем примерным нормативом, от которого нужно будет отталкиваться при планировании фонда дополнительной заработной платы в следующем году.

Каждое предприятие устанавливает свой норматив, и при этом может использовать не только данные расчеты, но и отраслевые методические рекомендации для конкретной отрасли.

Пример расчета

Рассмотрим, как рассчитывается оплата работнику за некоторые виды неявки на работу по уважительным

причинам:

Рассмотрим, как рассчитывается оплата работнику за некоторые виды неявки на работу по уважительным

причинам:

Командировка. Сотрудник находился в командировке в течение трех дней. Сумма его оклада за расчетный период составляла 23 000 рублей, а за совмещение должностей он получал надбавку в размере 30% от его оклада. Также за этот период сотруднику была начислена премия — 15% от оклада. Количество фактически отработанных дней – 247.

ОВ = (23 000 + 23 000 * 30%) * 12 + 23 000 * 15% = 362 250 руб.

Следующий шаг – определить размер средней заработной платы:

СрЗП = 362 250/247 = 1 467 руб.

Именно такая сумма оплаты полагается сотруднику за один рабочий день. Поэтому сумма командировочных составит:

К = 1 467 * 3 = 4 401 руб.

Отпуск. Рассчитаем, сколько получит этот же сотрудник за использование ежегодного отпуска в размере 28 календарных дней:

Общая сумма выплат будет такой же – 362 250 руб.

Хотите предложить для публикации фотографии по теме?

Пожалуйста, помогите нам сделать сайт лучше! Оставьте сообщение и свои контакты в комментариях - мы свяжемся с Вами и вместе сделаем публикацию лучше!

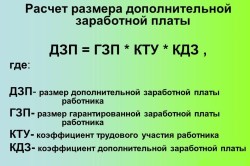

Дополнительная заработная плата предусматривает оплату труда работника, учитывая сверхурочные, совмещение профессий, работу в нерабочее время, вредность и т.д. Размер дополнительной заработной платы можно определить по принятому на базовом предприятии.

Дополнительная заработная плата определяется по формуле:

ЗП доп. = ЗП осн * (% доп. 3/пл.) / 100

ЗП доп. = 1242,6 * 20 / 100 = 248,52 руб.

ЗП осн. - прямая (основная) заработная плата.

% доп. З/пл. - процент дополнительной заработной платы.

Расчёт премиальных выплат

Премиальные выплаты вычисляются по формуле:

ЗП прем. = ЗП осн * % премир / 100

ЗП прем. = 1242,6 * 25 / 100 = 310,65 руб.

ЗП прем.-размер премиальных доплат, руб.

% премирования - берётся на основе базового предприятия.

Расчёт общего размера заработной платы.

Общий размер заработной платы вычисляется по формуле:

ЗП общ. = (ЗП осн + ЗП доп. + ЗП прем.) * РК

ЗП общ. = (1242,6 + 248,52 + 310,65) * 1,25 = 2252,21руб.

РК - районный коэффициент. (г. Новосибирск - 1,25).

Определение размера отчислений на социальные нужды.

После определения общего размера заработной платы произведемрасчет отчислений в фонды социального страхования и обеспечения. Отчисления на социальные нужды берутся от фонда оплаты труда (суммы основной и дополнительной заработной платы) в размере 26 % из них:

пенсионный фонд - 20%

фонд социального страхования -2,9%

фонд обязательного медицинского страхования - 3,1%

Страховые взносы определяется по формуле:

Страховые взносы = ЗП общ. * 0,26%

Страховые взносы = 2252,21 * 0,26% = 585,57руб.

рабочее место затрата себестоимость

ЗП общ.-общий размер заработной платы по созданию АРМ.

26% - процент от фонда оплаты труда.

Расчёт косвенных затрат

Косвенные расходы связаны с работой предприятия (фирмы) в целом и не могут быть рассчитаны прямым путём и прямо отнесены на себестоимость производимой продукции (работ, услуг). Для расчета косвенных затрат составляются сметы затрат.

Размер косвенных затрат определяется по формуле:

З кос. = - ЗП осн. * 200%/100

З кос. = 1242,6 * 200/100 = 2485,2 руб.

З кос. - затраты косвенные по автоматизации рабочего места.

% - размер затрат по косвенному предприятию.

Расчёт заработной платы обслуживающего персонала.

При расчете косвенных затрат необходимо учесть, что порядка 40 % от их суммы составляют затраты, которые связаны с оплатой труда обслуживающего персонала. Поэтому необходимо произвести расчет их суммы, чтобы определить размер отчислений на социальные нужды.

Размер заработной платы обслуживающего персонала определяется по формуле:

ЗП обсл. перс. = З кос. * 0,4

ЗП обсл. перс. = 2485,2 * 0,4 = 994,08 руб.

ЗП обсл. перс.-заработная плата обслуживающего персонала.

Расчёт отчислений на социальные нужды от оплаты труда обслуживающего персонала.

О обсл. перс. = ЗП обсл. перс. * 0,34

О обсл. перс. = 994,08 * 0,26 = 258,46 руб.

Оценка эффективности использования основных средств и обеспеченность предприятия ОАО Ведренское Агро основными средствами

Работая

в рыночных условиях хозяйствования, предприятия, чтобы избежать поражения в

конкурентной борьбе, вынуждены рационально использовать все свои ресурсы.

Принимая управленческое решение, руко...

Экономический анализ предприятия ООО Вита

В

соответствии с учебным планом я проходила преддипломную производственную

практику в ООО «РН-Информ» в должности практиканта со 2 сентября 2013 года по 3

ноября 2013 года.

Совместно

с руково...

Предприятие, цели создания и принципы функционирования

Наиболее важное место в социально-экономическом

развитии общества занимает предпринимательская деятельность. Субъектом

предпринимательской деятельности является прежде всего фирма. Фирма - основно...

Каждый человек, получающий зарплату, хочет быть уверен в правильности начислений и выплат. Отвечает за это бухгалтер, но и он может ошибиться. Чтобы проконтролировать этот процесс, нужно знать, из каких частей состоит заработная плата, кому и как начисляется, выплачивается. О том, что такое дополнительная и основная часть выплат, чем они отличаются, примеры расчета – обо всем этом далее в статье.

Основная заработная плата и дополнительная заработная плата - отличия по ТК РФ

Зарплата — это денежное вознаграждение за выполненную работу. Но кроме этого, сотрудники могут получать материальную помощь на различные цели — медицинские услуги, отдых, лечение и др.

Основная часть зарплаты – это базовые и постоянные выплаты работникам:

- оклад — фиксированная сумма, выплачиваемая ежемесячно работникам предприятия;

- плата по тарифной ставке — зарплата за норму работ, выполненную в определенный срок. Это может быть норма времени, численности, числа обслуженных объектов и т.д. Размер ставки определяет наниматель.

Дополнительной заработной платой считаются денежные выплаты компенсационного, стимулирующего или разового характера. В законодательстве существует перечень всех этих выплат, проработаны условия начисления.

Какие выплаты относятся к дополнительной заработной плате?

Дополнительная заработная плата включает в себя следующие начисления:

- стимулирующие — повышения, доплаты, премии, поощрительные суммы, надбавки за сверхурочный труд, изобретения, успехи и достижения, разовые поощрения нанимателя;

- компенсационные (надбавки, доплаты) – согласно ТК РФ в их число входит плата за работу во вредных, опасных условиях, за труд, связанный с гос тайной, шифрованием, работу в сложных климатических условиях, на загрязненной радиоактивными веществами территории.

В компенсационную плату входят все виды отпускных, компенсации за неиспользованные отпуска, выслуга лет, сохранение среднего заработка на время учебы с отрывом от работ, и т.д. К дополнительным также относят средства, начисленные за все время, когда люди отсутствуют на работе по уважительным причинам, упомянутым в ТК РФ:

- перерывы в работе для кормящих матерей, если ребенок один, полагается часовой перерыв, если детей двое или больше, выделяется два часа за рабочий день;

- выполнение гособязанностей;

- больничные;

- детские пособия;

- командировочные выплаты;

- предусмотренная оплата жилья работникам за счет предприятия;

- вынужденные простои;

- оплачиваемое время на прохождение медкомиссий, разных тренингов и др.

Так, например, педагогам доплачивают за ведение кружков, внеклассные занятия, проф категорию.

Порядок начисления и выплаты дополнительной зарплаты

Расчет этой части выплат делается для каждого работника индивидуально. Начисление компенсационных надбавок проводятся согласно нормативным актам РФ или актами по предприятию, если в них предусмотрены лучшие условия. Сверхурочные часы учитываются исходя из данных рабочих табелей. За год можно отработать не более 120 часов. Доплаты за тяжелые условия труда оговариваются в коллективном договоре, а суммы высчитываются после аттестации рабочих мест. Начисляются и выплачиваются обе части зарплаты нераздельно, минимум дважды в месяц.

Не оплачивается: время, в которое люди отсутствуют на работе без веских оправданий (прогулы), дни, взятые за свой счет. За это время зарплата начислена не будет.

Как рассчитать дополнительную заработную плату - пример расчета

В качестве образца подсчитаем зарплату рабочего предприятия:

Дополнительная заработная плата – это составляющая фонда заработной платы (ФЗП). В этот фонд входит основная и дополнительная заработная плата сотрудников. Фонд заработной платы формируется на каждом предприятии и является одним из основных источников расходов. Квалифицированные бухгалтеры знают, что фонд оплаты труда необходимо планировать, учитывая многие нюансы. Главной задачей формирования ФЗП выступает покрытие всех расходов, включающих основную и дополнительную оплату труда.

Рассчитать основную часть заработной платы довольно легко, потому что в каждой организации существует определенная система выплат с включенными в нее показателями, в соответствии с которыми эти выплаты производятся. Это могут быть отработанные часы или выполнение плана по изготовлению продукции.

С дополнительной частью заработной платы все гораздо запутаннее. Осознание того, что она должна содержать достаточную сумму для покрытия остальных расходов на оплату труда, не упрощает ее планирование. Необходимо обладать еще и знаниями основных принципов начисления оплаты.

Если основная заработная плата выдается сотрудникам за фактически отработанное время и является попросту суммой окладов, то выплата дополнительной части из фонда оплаты труда может учитывать даже то время, которое служащий не находился на рабочем месте. Работнику должны произвести начисления с учетом всех возможных вариантов оценки его деятельности или бездействия, согласно положениям, утвержденным в нормативно-правовых актах страны.

При проектировании дополнительной части ФЗП учитываются:

При проектировании дополнительной части ФЗП учитываются:

- Выплата отпускных пособий. Отпуск может быть не только ежегодный, но и предоставляться для учебы или иных целей. Любой из перечисленных видов отпусков предусматривает его оплату.

- Женщинам, производящим грудное вскармливание, за связанные с этим перерывы. По нормативам, за одного малыша положена оплата одного часа в день, за двух и более – два часа в день.

- За не полностью использованный отпуск работнику, решившему покинуть компанию.

- За время, потраченное сотрудником на выполнение общественно-полезного или государственного задания.

- Оплата жилья, которое компания предоставляет сотрудникам на безвозмездной основе. Сюда же входит оплата жилищно-коммунальных услуг за пользование корпоративными квартирами или домами.

- Выплаты за время, которое работники проводили на обучающих семинарах и тренингах.

- Подросткам (если таковые трудятся на предприятии), согласно установленным законодательством тарифам.

- Дополнительные премии за выслугу лет (разовые). Выплачиваются работникам, проработавшим в фирме в течение длительного времени.

- Оплата времени, проведенного работником на больничном, а также времени, потраченного служащими на медосмотр и военные сборы.

- Разовые премии за стаж и за другие установленные в компании показатели.

- Время производственного простоя, произошедшего не по вине сотрудника, также подлежит оплате.

- Оплата командировочных расходов и самой командировки.

Все вышеперечисленные случаи необходимо учитывать при планировании дополнительной части фонда оплаты труда. Если подходить с точки зрения учета данных ресурсов, то их стоит относить к себестоимости продукции организации, это поможет правильно учесть экономические показатели эффективности компании и оптимизировать выплату налоговых платежей.

Особенности начислений дополнительной части фонда оплаты труда

Как ранее отмечалось, планирование дополнительной части фонда оплаты труда имеет определенные тонкости. Среди них:

Как ранее отмечалось, планирование дополнительной части фонда оплаты труда имеет определенные тонкости. Среди них:

Выплаты по больничным листам. Главная составляющая этих расходов ложится не на организацию, а на ФСС (Фонд социального страхования). Организация же компенсирует сотруднику только первые три дня болезни, согласно больничному листу, что и учитывается при расчете проекта ФОТ.

Существует еще один нюанс: компенсационный размер не имеет одинакового значения для всех служащих, так как при расчете выплат необходимо учитывать страховой стаж сотрудника. Так, если величина страхового стажа:

- меньше пяти лет – оплата будет производиться в размере шестидесяти процентов от средней зарплаты;

- от пяти до восьми лет – оплата составит 80% от средней зарплаты;

- более восьми лет – работник получает 100% выплату.

Наличие стажа не важно для некоторых групп сотрудников, им в любом случае полагается стопроцентная компенсация дней, проведенных на больничном. К таким работникам относятся:

- ветераны Великой Отечественной войны;

- служащие, получившие трудовое увечье или профзаболевание;

- инвалиды;

- женщины, находящиеся в декретном отпуске или отпуске по уходу за ребенком;

- сотрудник, который является единственным кормильцем не менее трех несовершеннолетних детей.

Оплата отпусков. Дополнительная оплата труда в этой части рассчитывается, исходя из размера средней заработной платы за один день. В качестве расчетного периода определяется предыдущий год. Для определения размера отпускных суммируется основная и дополнительная оплата, произведенная сотруднику за 12 месяцев, затем полученная сумма последовательно делится на 12 и на 29,4 (среднее количество дней в месяце). Цифра, получившаяся в результате произведенных манипуляций, множится на сумму отпускных дней.

Оплата отпусков. Дополнительная оплата труда в этой части рассчитывается, исходя из размера средней заработной платы за один день. В качестве расчетного периода определяется предыдущий год. Для определения размера отпускных суммируется основная и дополнительная оплата, произведенная сотруднику за 12 месяцев, затем полученная сумма последовательно делится на 12 и на 29,4 (среднее количество дней в месяце). Цифра, получившаяся в результате произведенных манипуляций, множится на сумму отпускных дней.

Каждому сотруднику в обязательном порядке должен предоставляться ежегодный основной отпуск в размере 28 календарных дней. Однако законодательством предусмотрено получение и дополнительных отпусков, выплаты за которые рассчитываются так же, как и для основного отпуска.

Дополнительные часы при отсутствии на рабочем месте. Расчет оплаты подобных часов производится, исходя из средней зарплаты сотрудника. Только в этом случае средняя зарплата рассчитывается несколько иначе, чем для оплаты отпусков. Для начала требуется суммировать все начисления, которые были произведены служащему за предшествующие двенадцать месяцев (учитывая все премии и бонусы), а полученную сумму поделить на часы, проведенные на рабочем месте.

Как рассчитать дополнительную заработную плату

Для наиболее точного расчета норматива дополнительной части ФЗП каждое предприятие должно учитывать специфику своей деятельности. Размер дополнительной заработной платы в настоящее время исчисляется в процентном отношении к величине основной части фонда оплаты труда.

Для наиболее точного расчета норматива дополнительной части ФЗП каждое предприятие должно учитывать специфику своей деятельности. Размер дополнительной заработной платы в настоящее время исчисляется в процентном отношении к величине основной части фонда оплаты труда.

Обязательным условием является предварительный анализ структуры и величины фонда оплаты труда за несколько предшествующих периодов. Полученные данные будут служить основой для проведения новых расчетов, которые нужно будет скорректировать с учетом происшедших изменений.

Дополнительная зарплата рассчитывается следующим образом:

Nдзп = ДВ/ФЗП, где:

- ДВ – сумма всех дополнительных выплат по организации;

- ФЗП – фонд заработной платы за предшествующий период.

Процент, получившийся в итоге проведенных вычислений, является ориентировочным нормативом, который будет служить основой для планирования размера дополнительной зарплаты на следующий период.

Каждая организация имеет право устанавливать свой норматив дополнительной заработной платы и руководствоваться не только приведенными расчетами, но и методическими указаниями по отраслевому признаку.

Практика расчета размера дополнительных выплат за командировку

- длительность командировки – 3 дня;

- оклад сотрудника – 23 000 рублей;

- надбавка за совместительство – 30%;

- выплата премии – 15% от оклада;

- количество отработанных дней – 247.

Общая сумма выплат (ОВ) за расчетный период рассчитывается следующим образом: ОВ = (23 000 + 23 000 х 30%) х 12 + 23 000 х 15% = 362 250 руб.

Получившаяся сумма выплачивается служащему за 1 день работы. Эту сумму нужно умножить на количество дней, проведенных сотрудником в командировке. Итого: 1 467 х 3 = 4 401 руб. Это та сумма, которая будет выплачена из дополнительной части фонда оплаты труда за отсутствие на рабочем месте во время командировки.

Получить дополнительные начисления к своей заработной плате сотрудник может в ряде случаев, установленных Трудовым кодексом РФ:

1. Дополнительные выплаты положены человеку, который работает при вредных и опасных условиях труда. Согласно ст. 147 ТК РФ ему предусмотрено повышение зарплаты на 4% от оклада.

2. Особые климатические условия, например работа на Крайнем Севере, тоже требуют надбавки к зарплате. Такое правило прописано в ст. 148 ТК РФ. Процент увеличения выплат в данном случае зависит от районных коэффициентов – так прописано в п. 2.2 путеводителя по кадровым вопросам.

3. Выполнение функций отсутствующего работника, увеличение должностных полномочий, совмещение профессий. Размер такой оплаты оговаривается индивидуально. Об этом сказано в ст. 151 ТК РФ.

5. Работа сотрудников в выходные и праздничные дни также дополнительно оплачивается. Норматив такой оплаты – двойная ставка, согласно ст. 153 ТК РФ. Сотрудник по своему желанию вместо двойной оплаты может получить одинарную и дополнительный отгул.

Работа сотрудников в выходные и праздничные дни также дополнительно оплачивается. Норматив – двойная ставка.

6. Если часы работы сотрудника приходятся на период с 22 часов вечера до 6 часов утра, считается, что он работает в ночное время, согласно ст. 96 ТК РФ. Оплата в эти часы осуществляется не менее, чем на 20% больше стандартных дневных часов. Этот норматив регламентируется постановлением РФ №554.

Все эти доплаты являются дополнительными для сотрудников, но включаются в основной фонд заработной платы для исчисления себестоимости продукции.

Влияние дополнительной зарплаты на стоимость товара

Зарплата сотрудников в статьях калькуляции затрат предприятия бывает основной и дополнительной. Обе составляющие учитываются при расчете себестоимости товаров, работ или услуг. Под дополнительной заработной платой в данном случае подразумевается оплата того времени, когда сотрудники отсутствовали на рабочем месте по уважительной причине, установленной трудовым договором либо обстоятельствами.

Дополнительная часть фонда заработной платы (ФЗП) включает следующие выплаты:

- оплату ежегодных, дополнительных и социальных отпусков, а также компенсацию за неиспользованный отпуск;

- за время, когда сотрудник был на выполнении государственных или общественно важных дел;

- оплату льготных часов работников, которым еще нет 18 лет;

- перерывы для кормящих матерей;

- за время, проведенное на обязательных медицинских обследованиях или осмотрах, тренингах или семинарах, в командировках;

- оплату за аренду жилья для отдельных сотрудников, коммунальные услуги корпоративных помещений.

Существует такое понятие, как норматив дополнительной заработной платы, который рассчитывается на основании данных прошлого года. Чтобы его рассчитать, необходимо общую сумму дополнительной заработной платы отчетного периода разделить на общую сумму основной заработной платы того же периода. Полученное значение умножается на 100, тем самым приводя норматив в процентный вид. Если предприятие новое и не имеет базисных значений для расчета, посчитать значение норматива можно по плановым показателям.

Калькуляция себестоимости отдельной единицы товара или услуги проводится с учетом рассчитанной на будущий период дополнительной заработной платы. Для ее получения необходимо плановый показатель основной заработной платы, приходящейся на единицу товара или услуги, умножить на посчитанный норматив дополнительной заработной платы.

Если предприятие не имеет базисных значений для расчета норматива дополнительной ЗП – посчитать значение можно по плановым показателям.

Есть ряд выплат, которые включаются в дополнительную часть ФЗП, но не входят в себестоимость продукции. Такие выплаты являются инициативой самого работодателя, осуществляются за счет прибыли и прописываются в коллективном договоре. К ним относятся надбавки к пенсиям, ссуды и займы для сотрудников, компенсация питания.

Дополнительная заработная плата имеет двоякое значение. С одной стороны, это платежи сотрудникам за особые условия труда или переработки, а с другой, часть себестоимости товаров. Ее необходимо правильно рассчитывать для проведения грамотной ценовой политики предприятия, чтобы в дальнейшем можно было повысить экономические показатели деятельности и оптимизировать бизнес.